2020년까지 최저임금을 만원으로 올리는 것을 공약으로 정한 대통령이 당선되었다.

다른 좌파 후보도 같은 공약을 내놓았고, 우파 후보들도 2022년까지는 만원으로 최저임금을 올리겠다는 공약을 내놓았다.

최저임금 관련 이전 글을 정리하다보니 이미 2015년부터 최저임금 만원이 화두가 되었던 것으로 보인다.

만원의 최저임금 공약을 지킬 수 있으리라고 기대하는 것은 어려운 일이다.

그런 시도조차 한국경제를 엄청난 변화의 길로 몰아갈 수 있다.

그래서 내 상식이 지시하는 대로 2020년 최저임금 만원의 세상이 어떤 느낌인지 그려봤다.

성공하면 바로 선진국 상위권 진입 확정이다.

대한민국은 박정희보다 더 놀라운 경제적인 도약을 이끌어낸 대통령으로 문재인을 기억하게 될 수도 있다.

2011. 07. 14

서빙 알바의 시급은 80년대 이래 다방커피 한잔의 가격이라는 것이 통설이었다.

다방, 커피숍, 별/콩다방으로 바뀌는 동안에도 비슷하게 유지되었다.

88년에 최저임금제도가 생긴 이후에는 각종 비숙련 알바의 임금은 대개 최저임금으로 정해진다.

통계청에서 물가지수는 확인할 수 있지만 과거의 물건, 상품가격을 확인할 수가 없었다.

약간의 시간을 들여서 과거의 물가에 관한 기사들을 검색해서 아래의 표를 그렸다.

정확도는 떨어지겠지만 최저임금과 물가를 비교하는 목적으로는 충분한 것으로 보인다.

통설과는 조금 다르게, 최저임금이 커피 한잔에 육박한 것은 최근의 일이다.

2000년 이후 물가상승에 비해 최저임금은 빠르게 상승하면서 생긴 일이다.

최저임금은 3배가 올랐지만, 물가상승은 2배에도 못 미친다.

내년도 최저임금협상 결과에 대한 노동계의 불만이 있다고 한다.

그러나 3가지 물가와 비교하면 지난 20여년의 기간 중 현재의 최저임금이 가장 높다.

소위 '먹는 장사'는 가장 쉽게 창업할 수 있으면서, 대표적으로 인건비를 빼먹는 분야라고 할 수 있다.

식당주인들에게는 지난 10년이 과거 어느때보다도 어려운 시절이었다고 할 수 있다.

정부의 통제덕분에 억눌렸던 짜장면값이 최근 여기저기서 오르는 분위기이기는 하나 커피값과 비교시 여전히 낮은 수준이다.

최저임금을 기준으로 판단하면 20-30% 이상 상승할 여력이 있다.

최저임금의 상승은 최소한의 구매력을 유지시켜주는 역할을 하는 것이지만 인플레이션이 우려되는 상황에서 6%의 인상은 물가와 임금이 경쟁적으로 인상되는 악순환에 기여하게 될 것이다.

2015. 05. 04

price fixing - 가격담합, 최저임금, 로봇

http://runmoneyrun.blogspot.kr/2015/05/price-fixing.html

http://www.bloomberg.com/news/articles/2015-05-02/buffett-says-minimum-wage-increase-isn-t-answer-to-income-gulf

"Buffett, the second-richest person in the U.S., said raising the minimum wage was “a form of price fixing” and instead favored reforming the earned income tax credit, a refund paid to low and moderate income individuals and couples."

버핏의 발언을 보면서, 위에서 언급한 세 가지 상황이 근본적으로 동일하다는 점을 새삼스럽게 깨달았다.

시장에서 독과점이든 규제이든 가격 결정에 압도적인 우위에 있는 주체가 존재하는 경우 발생하는 price fixing, price control, price cartel은 질적으로 같다. 동일한 잣대로 평가하면 가격고정, 가격담합, 가격통제를 행위 자체만으로 불공정하고, 부당한 것이라고 결정할 수 없고, 시장경제를 위협한다고 비판할 수도 없다. 의도, 목적, 행위, 과정이 아니라 결과나 파급효과를 가지고 판단해야 한다면, 법이나 도덕 어떤 평가기준을 적용하는 것도 실제로는 매우 어렵고 복잡한 일이 된다.

최저 임금 수준의 시급을 받는 노동자의 비중이 높지 않다는 미국의 경우에도 최저임금의 상승은 일자리의 감소를 가져올 가능성이 높다고 주장하는 보수층도 있고, 그럴 가능성은 전혀 없다고 단언하는 좌파도 있다. 버핏옹이 진보적인 성향을 보이지만, 이런 일로 자본가의 본색을 드러낸 것으로 볼 수도 있고, 당파를 뛰어넘어 사려깊게 판단하는 것으로 볼 수도 있다. 이것이 미국에서는 지속적인 논쟁거리가 된다.

한국에서는? 최저임금 상승보다 더 중요한 것은 최저임금을 지키는 것이라고 본다. 상승률은 적당한 물가상승률 중 하나를 골라서 자동으로 결정되도록 하는 것이 어차피 서로 말이 통하지도 않는 집단들끼리 협의하는 척하다 다 무시하고 정치적으로 결정하는 것보다 깔끔할 것이다.

최저임금은 커녕 그보다 적은 시급을 받는 노동자의 비율이 상당하다는데 도대체 최저임금이 왜 그렇게 안 지켜질까?

한국 고용자들이 미국 고용자들보다 악덕이라서.

처벌이 약해서.

생산성이 선진국보다 낮다는 한국 내에서도 서비스업 생산성이 뒤쳐져서.

최저임금 이하에도 버티는 외국인노동자들이 증가해서.

이 중에 답이 있기는 한 것일까?

만약 최저임금의 상승이 적당히 큰 폭으로 발생한다면 일자리의 숫자가 감소할 것인가? 글쎄.

평균임금이 증가할 것인가? 글쎄.

전체가계소득이 증가할 것인가? 글쎄.

불법/편법 고용이 증가할 것인가? 그것은 확실해 보인다.

결과적으로 한국에서 최저임금을 적당히 상향하면 일자리를 크게 감소시키지도, 가계 소득을 크게 늘리지도 않는 미지근한 결과만을 가져올 것이다.

그러나 만약 최저임금을 몇%가 아니라 그냥 만원정도로 대폭 올려버리고, 정부가 어떤 식으로도 지원하지 않고, 최저임금 단속을 철저하게 하면서 한 3년만 지나면 지옥이든 천국이든 변화가 생기기는 할 것이다. 경쟁력없는 자영업자들의 퇴출은 보장될 것이고, 지역상권도 더 양극화될 것이고, 임금이 오른 사람도 일부 있을 것이고, 최저임금이하에서 노동을 하는 사람들도 여전히 존재할 것이고. 옳은지 그른지는 모르겠고, 좋기도 하고 나쁘기도 할텐데 가만히 있는 것이 답답하면 질러볼만은 하다고 본다.

2016. 06. 23

최저임금, 지니계수

http://runmoneyrun.blogspot.kr/2016/06/blog-post_27.html

2016년 기준으로 10년간 물가보다 평균소득이, 평균소득보다 최저임금의 상승률이 압도적으로 높았고, 불평등도 개선되고 있었다.

2017.5.18

최저임금

http://www.minimumwage.go.kr/stat/statMiniStat.jsp

도시근로자 2인이상가구 월평균소득

http://kosis.kr/

4가지 식품의 가격들. 2011년의 그림에 최근 기사, 보고서와 최근 경험 등의 자료 추가.

18년 이후 최저임금과 17년 이후 평균소득은 예상치.

최저임금이 빠르게 상승하고 있고, 그보다 느리게 평균소득은 상승하고 있고, 언급된 식품들의 물가는 양극화되면서 평균적으로는 하향하거나 정체되고 있다.

위) 비교를 위해 식품의 물가를 소비자물가지수로 바꾸고 통계청에서 근로자소득을 제공하는 90년기준으로 표준화.

아래) 각 지표의 전년동월비.

90년 기준으로 2016년까지 최저임금은 8.7배, 평균소득은 5.1배, 물가는 2.5배 상승했다.

두번의 위기를 겪고도 장기적으로 유지된 추세이고, 비율이기 때문에 일시적인 변동이 있어도 몇년동안의 범위 내에서는 유지될 것으로 보는 것이 상식적이다.

임금이 급등하는데 물가가 지속적으로 떨어지는 것은 오래가기 어렵고 일부 물가는 이미 이전 정권의 물가조작으로 그런 과정을 겪었다.

따라서 이후 최저임금의 상승은 소득, 물가의 상승과 동행하고 비율은 과거의 장기적인 수준을 유지할 것으로 본다.

2016년에서 2020년까지 최저임금이 6030원에서 만원으로 상승하면 66%이다.

그러면 평균소득은 같은 기간 40%, 물가는 20% 상승하는 것으로 예상할 수 있다.

이것을 조금 낮추어서 평균소득은 29%, 물가는 15% 상승한다고 보면 위 그림에 추가된 2020년까지의 그림이 나온다.

어떤가?

최저임금만 만원으로 상승해서 3저호황, 외환위기 이후의 증가율을 유지하는 그림이 자연스러운가?

내가 보기에는 평균소득도, 물가도 더 올라야 할 것 같지만, 일단 그렇다고 하자.

그래도 정부가 할 일은 적지않다.

최저임금상승으로 인한 영세 자영업자의 몰락을 막아야 하고, 실업자의 증가를 막을 정부의 직접 고용대책이 나와야 하고, 최저임금보다 약간 높은 수준의 임금을 지급하는 중소기업의 임금상승 요구에 대한 정부의 금융, 재정 지원이 필요하다.

더구나 통화유통속도는 전세계가 전부 낮아져 있기 때문에 이러한 과정이 원활하게 진행될 수 있도록 양적완화를 하기 위해서는 엄청난 수준의 돈풀기가 필수적이다.

만약 소득29% 증가에 비례해 GDP가 증가한다면 통화량은 40%-50% 이상 증가해야 한다.

만약 일시적으로라도 물가의 앙등이 발생하는 경우 정부는 과거 이명박근혜정권의 적폐 중 하나인 시장통제에 나서는 유혹을 물리치기 어렵고, 그런 경우 내수 위축을 커버하기 위해서는 수출을 늘려서 성장을 유지하고, 최소한의 낙수효과라도 기대해야 하나 재벌대기업에 절대적으로 의존하는 수출부양은 현 정부의 주된 정책방향과 반대이다.

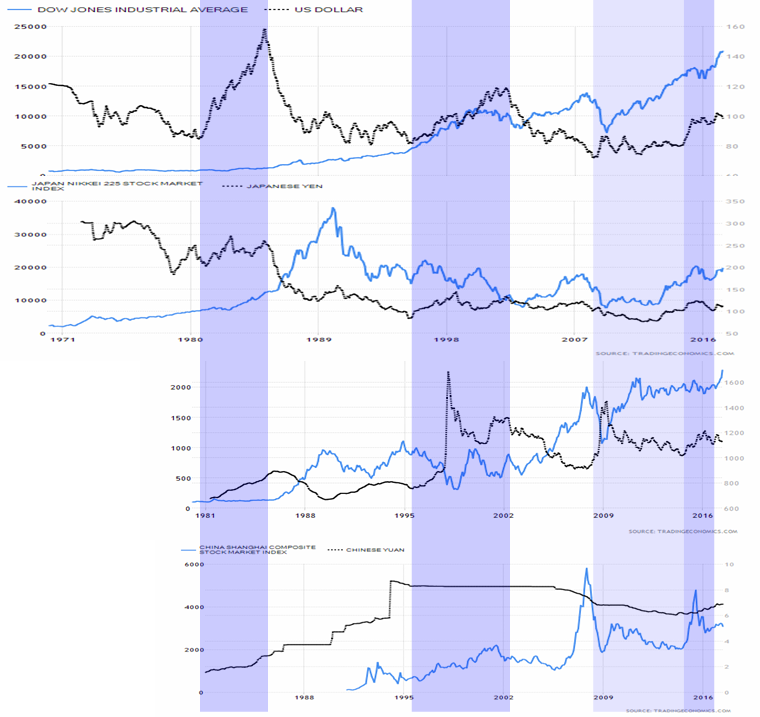

그러면 바로 떠오르는 상황이 80년대 후반의 일본이다.

그런데 지금 미국은 80년대 중반의 상황을 반복하고 있는 것처럼 보인다.

capacity utilization, unemployment, federal rate - again 87

한국이 일본되는 것은 후진국이 선진국이 되는 것을 뜻하는 경우가 아니면 언제나 무서운 상황이다.

한국이 90년 이후의 일본을 따라가는 것도 무섭지만, 80년대 후반의 일본을 따라가는 것도 이후를 알고 있기에 무섭다.

미국이 금리를 올리고, 한국이 금리를 내리는 상황.

일시적이면 다행이고, 길면 후유증도 발생할 수 있다.

그러나 10년만에 정권을 바꾼 국민의 기대를 무시할 수 없다면 재벌과 수출을 때려잡으면서 내수성장을 지속해서 최저임금 폭등이 한국경제에 가져올 끝판왕의 변화를 심각한 문제없이 넘겨야 한다.

박근혜 시절의 4년이 금융위기를 겪은 이명박의 5년보다 평범하지 않았다.

그러나 문재인의 5년은 박근혜의 4년보다 더 다채로울 것이다.

-----------------------------------------------------------------------

| 년도 | 평균소득yoy | 최저임금yoy | cpi yoy | 평균소득 | 최저임금 | cpi |

| 88-12-01 | | | | | | |

| 89-12-01 | | 23.2 | 5.7 | | | |

| 90-12-01 | | 15.0 | 8.6 | 100.0 | 100.0 | 100.0 |

| 91-12-01 | 22.9 | 18.8 | 9.3 | 122.9 | 118.8 | 109.3 |

| 92-12-01 | 16.9 | 12.8 | 6.2 | 143.8 | 134.1 | 116.1 |

| 93-12-01 | 8.1 | 8.6 | 4.8 | 155.4 | 145.7 | 121.7 |

| 94-12-01 | 14.8 | 8.0 | 6.3 | 178.5 | 157.2 | 129.3 |

| 95-12-01 | 6.2 | 7.8 | 4.5 | 189.6 | 169.6 | 135.1 |

| 96-12-01 | 12.7 | 9.0 | 4.9 | 213.7 | 184.8 | 141.8 |

| 97-12-01 | 10.7 | 9.8 | 4.4 | 236.7 | 202.9 | 148.1 |

| 98-12-01 | 0.0 | 6.1 | 7.5 | 236.8 | 215.2 | 159.2 |

| 99-12-01 | -3.7 | 2.7 | 0.8 | 227.9 | 221.0 | 160.5 |

| 00-12-01 | 8.1 | 4.9 | 2.3 | 246.4 | 231.9 | 164.1 |

| 01-12-01 | 7.5 | 16.6 | 4.1 | 264.7 | 270.3 | 170.8 |

| 02-12-01 | 11.0 | 12.6 | 2.8 | 294.0 | 304.3 | 175.5 |

| 03-12-01 | 3.1 | 8.3 | 3.5 | 303.2 | 329.7 | 181.7 |

| 04-12-01 | 5.6 | 10.3 | 3.6 | 320.2 | 363.8 | 188.2 |

| 05-12-01 | 5.8 | 13.1 | 2.8 | 338.8 | 411.6 | 193.4 |

| 06-12-01 | 4.3 | 9.2 | 2.2 | 353.5 | 449.3 | 197.7 |

| 07-12-01 | 6.6 | 12.3 | 2.5 | 376.7 | 504.3 | 202.7 |

| 08-12-01 | 7.2 | 8.3 | 4.7 | 403.9 | 546.4 | 212.2 |

| 09-12-01 | 1.9 | 6.1 | 2.8 | 411.5 | 579.7 | 218.1 |

| 10-12-01 | 2.0 | 2.8 | 2.9 | 419.6 | 595.7 | 224.5 |

| 11-12-01 | 3.8 | 5.1 | 4.0 | 435.4 | 626.1 | 233.5 |

| 12-12-01 | 6.6 | 6.0 | 2.2 | 464.2 | 663.8 | 238.6 |

| 13-12-01 | 4.1 | 6.1 | 1.3 | 483.4 | 704.3 | 241.7 |

| 14-12-01 | 3.0 | 7.2 | 1.3 | 497.7 | 755.1 | 244.8 |

| 15-12-01 | 2.1 | 7.1 | 0.7 | 508.4 | 808.7 | 246.5 |

| 16-12-01 | 1.2 | 8.1 | 1.0 | 514.7 | 873.9 | 248.9 |

| 17-12-01 | 4.5 | 7.3 | 3.0 | 537.9 | 937.7 | 256.4 |

| 18-12-01 | 7.8 | 15.9 | 3.8 | 580.1 | 1087.0 | 266.2 |

| 19-12-01 | 7.3 | 13.3 | 3.7 | 622.2 | 1231.9 | 276.1 |

| 20-12-01 | 6.8 | 17.6 | 3.6 | 664.4 | 1449.3 | 286.0 |

| 21-12-01 | | | | | | |

| 22-12-01 | | | | | | |

------------------

추가

https://en.wikipedia.org/wiki/List_of_minimum_wages_by_country

https://en.wikipedia.org/wiki/Minimum_wage

https://en.wikipedia.org/wiki/Minimum_wage_in_the_United_States